CONCURRENCE RUDE ET

PRESENTE

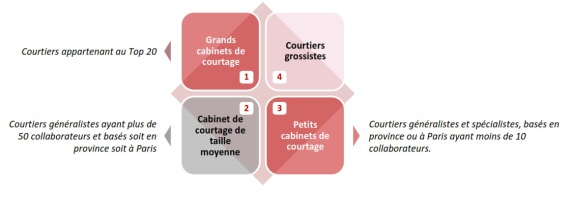

Comme le courtage en assurance se développe très vite ( cela devient aussi le cas pour les

courtiers en banque) on assiste à un phénomène de durcissement de la concurrence entre courtiers de même taille, de différentes tailles, ce qui amène chaque cabinet à trouver des éléments

différenciateurs sur le sujet de la qualité des prestations et des services de gestion fournis.

Les comparateurs sur Internet sont aussi de plus en plus nombreux. Créés sous forme de

plate-forme d'accès téléphonique ou internet (distanciels de toute façon), ils sont une étape supplémentaire rajoutée entre le courtier et son client potentiel. Ceci rajoute aux frais à payer par le

client ou rogne la marge des courtiers...mais ne nous leurrons pas, ils sont devenus une étape incontournable car les consommateurs sont de plus en plus avisés, informés et connaisseurs...

Enfin, les banquiers deviennent aussi assureurs, et ils le font plutôt bien. Ils dédient en

général cette activité à des plate-forme spécialisées en ce qui concerne la gestion des sinitres. Le banquier met sa casquette d'assureur, vend ses produits et précise au client que s'il a un

problème, il doit s'adresser à la filiale spécialement créee pour la gestion des sinitres....les banquiers ont des techniques de vente souvent agressives (sur le plan des prix bien entendu)